Công ty Cổ phần Sản xuất và Kinh doanh Vinfast vừa công bố thông tin về kết quả phát hành trái phiếu của doanh nghiệp.

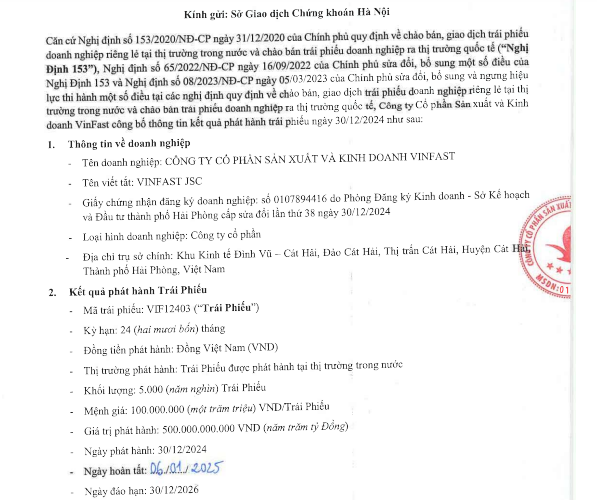

The thông tin công bố trên Sở Giao dịch Chứng khoán Hà Nội (HNX), từ ngày 30/12/2024 đến ngày 6/1/2025, Vinfast đã phát hành thành công 5.000 trái phiếu mã VIF12403 tại thị trường trong nước.

Vinfast đã phát hành thành công 5.000 trái phiếu mã VIF12403 tại thị trường trong nước.

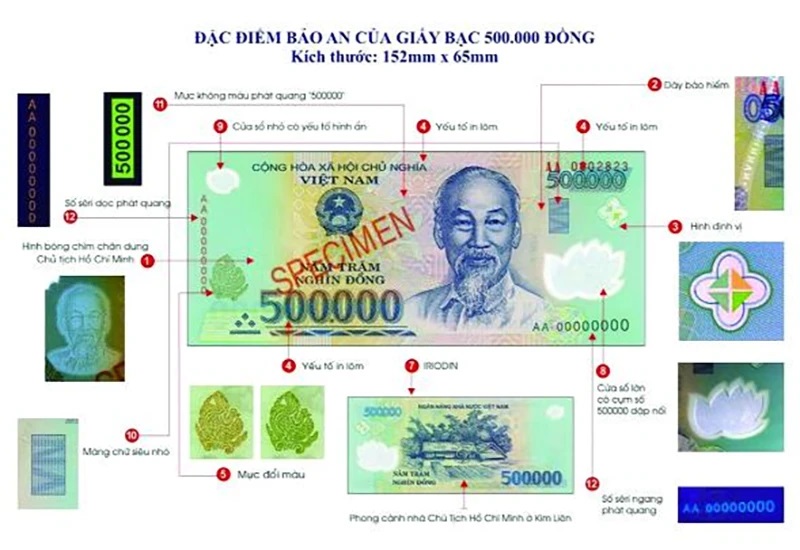

Trái phiếu có mệnh giá 100 triệu đồng/trái phiếu, tổng giá trị phát hành 500 tỷ đồng, kỳ hạn 2 năm, dự kiến đáo hạn ngày 30/12/2026.

Lô trái phiếu này của Vinfast có lãi suất cố định 13,5%/năm, các thông tin khác về trái chủ, mục đích phát hành trái phiếu,,..không được công bố.

Vào tháng 10/2024, VinFast đã phát hành lô trái phiếu VIFCB2429002 và thu về 4.000 tỷ đồng. Trái phiếu có kỳ hạn 5 năm, đáo hạn vào ngày 18/10/2029, lãi suất cố định 13,5%/năm. Đây là lô trái phiếu thứ 2 của VinFast trong năm 2024.

Trước đó vào ngày 10/10, VinFast cũng đã phát hành thành công 20.000 trái phiếu với mệnh giá 100 triệu đồng/trái phiếu, thu về 2.000 tỷ đồng. Thời gian đáo hạn vào ngày 10/10/2026, lãi suất cố định 13,5%/năm.

Vingroup cũng thông qua nghị quyết HĐQT về việc cấp bảo lãnh thanh toán và sử dụng tài sản thuộc sở hữu của Vingroup để đảm bảo cho các trái phiếu do công ty con này phát hành riêng lẻ trong năm nay, với tổng mệnh giá tối đa không quá 6.500 tỷ đồng.

VinFast là công ty con của Vingroup, có trụ sở tại Khu Kinh tế Đình Vũ - Cát Hải, Hải Phòng.

Cập nhật thông tin từ cuộc họp báo cáo kết quả kinh doanh quý II/2024 của VinFast, Chứng khoán Vietcap cho biết, tính đến ngày 30/6/2024, VinFast vay khoảng 71.300 tỷ đồng (khoảng 2,9 tỷ USD), giảm 4% so với ngày đầu năm, bao gồm khoản vay chuyển đổi từ các bên cho vay thứ ba.

Theo ước tính của Vietcap, nhu cầu vốn xây dựng cơ bản của VinFast trong 2 năm 2024 - 2025 là khoảng 20.900 tỷ đồng/năm.

Phương Vy

.jpg)